俄罗斯金币价格查询_俄罗斯金价突破1340

1.国际黄金价格是如何跳上1300大关的?

行情回顾

爱尔兰债务局势渐趋明朗,欧债忧虑情绪有所消退,欧元/美元跌势得到缓解, 现货金延续上日涨势并一度触及1363.00美元/盎司的日内高点。中国人民银行(PBOC)上调存款准备金率一度打压金价,但此后现货金企稳回升并在纽约时段持稳于1350美元/盎司一线。

日K线图显示,现货金周五收于一根带较长上影线的小阴线。亚洲时段早盘,现货金短暂横盘整理后一路上扬,并一度触及1363.00美元/盎司的日内高点。亚洲时段午盘和欧洲时段早盘,现货金保持窄幅震荡,但之后一路走低,并触及1341.50美元/盎司的日内低点。纽约时段早盘,现货金实现反弹并最终企稳于1352.00美元/盎司一线。

现货黄金最高触及1363.00美元/盎司,最低下探至1341.50美元/盎司,收报1352.80美元/盎司,上个交易日收报1354.80美元/盎司,下滑2.00美元/盎司,跌幅0.15%

基本面分析

中国国务院会议强调,要抑制物价过快上涨,并及时采取有力措施,这进一步加强了外界对中国进一步加息的预期。

爱尔兰财政部长勒尼汉(Brian Lenihan)周四(18日)表示,爱尔兰显然需要某种形式的外部援助。

美联储主席伯南克于11月17日与美国参议院银行委员会举行了闭门会议,据一些美国参议员会后透露说,伯南克向他们承诺,美联储绝对没有试图通过二次量化宽松政策(QE2)操纵美元汇率,并承诺执行这一政策之后将确保通胀预期受到控制。

因市场对爱尔兰债务危机状况的担心情绪有所减缓,加之通用汽车重返公开市场的消息进一步提振了市场情绪,周四(18日)美国股市收高。

二轮量化宽松仍旧是市场最实际的问题,大量的美元冲入市场终究会是美元指数继续下滑。黄金、白银加之所有大宗商品短线从回升势。

美元4小时走势图,在下破短期上升趋势线后,现在正处于之前的横向调整上沿,关注此区间支撑

技术面分析 从K线形态看需防向头肩顶形态演变。

从波浪理论分析,金价周五运行于A四浪,若不能突破1365则将启动A五浪完成整个A浪,波浪理论才算成立,若突破1365将重新数浪。

从周线上看,金价已经跌破五周均线,收一根带下影阴线,MACD红柱缩短,KDJ已形成死叉向下发散给金价的中期走势带来不利。

日线上看,金价反弹受均线压制十字报收, MA5、MA10、MA20胶着, MACD绿柱持平,快慢线向死叉向下延伸,KDJ指标20附近向上勾头,指标中性。之前的上升趋势线1365附近形成强劲阻力。

4小时上看,金价宽幅震荡运行于布林带上升通道,布林带有收口, 短期均线粘合,MACD红柱缩短,短期指标中性。

结合以上分析,金价中期趋势偏空,短期将维持震荡,下周操作关注1365强阻力能否突破,短线1365下方高空为主。

阻力位:1365、1372、1376、1382附近。

支撑位: 1340、1330、1322)

国际黄金价格是如何跳上1300大关的?

2016年四季度金价在美国大选后持续遭遇抛售,主要原因在于特朗普强调了基础设施支出,引发所谓的风险资产展开反弹,且长期美国实质利率走高,美元走强,黄金遭遇抛售,金价一路南行,但进入2017年这种趋势可能不会一直延续。

2017年金价前景主要取决于三个要素

首先,美国财政政策和货币政策的转变,预计2017年总体会是一个财政宽松而货币略微收紧的状况。

财政政策扩张的影响对于黄金可能产生两种情形,一种情况是美国适度增加财政赤字,这会导致债券收益率保持相对不变,这对黄金而言是略微积极的。另一种情况是,美国大幅的财政赤字可能会导致更高的债券收益率,这对黄金是更消极的。

货币政策收紧方面,需要关注美联储如何对潜在美国刺激以及通胀情况作出回应。假如美联储相对鸽派,这可能令实质利率依然保持在低位,从而利好金价;假如美联储更快加息,则情况会反过来,我们预计美联储2017年将加息2-3次,未来12个月美国实质利率将与当前水平基本持平,更强的美元和更高的债券收益率将是2017年黄金将面临的两大阻力。

其次,欧洲大选及地缘政治因素存在不确定性。2016年全球各种政治风险层出不穷,甚至还飞出了英国脱欧、美国大选、意大利宪改公投等多只令全球市场动荡不安的黑天鹅。当前地缘政治风险比一年前更大,货币波动会更大,这利好黄金和美元,预计地缘政治风险会帮助黄金守住1050-1100美元/盎司区域。除了英国脱欧、美国大选、意大利宪改公投之后的市场发酵需要考量外,德国、法国和荷兰2017年都会大选,而英美反映出的民粹主义思潮可能在欧洲其他地方继续得到验证。

第三主要是股票和债券等资产高估值及人民币贬值预期下,以中印为代表的各国实物需求、全球黄金ETF等投资需求及全球央行购买等需求因素,会受金价波动的影响而产生不同的买盘能量。

目前黄金储备整体上升,但是增长速度下滑,价格的下跌可能让央行2017年增加购买行为。实物需求方面,亚洲地区尤其是中国、印度在内的贵金属消费大国黄金需求仍存在较大潜力,中国黄金需求明年可能好转,黄金的投资情绪相对积极。

展望未来,中国存在宏观不确定性和货币波动性,在投资替代品相对有限的背景下,可能会鼓励本地市场参与者转向黄金。从投资分配的角度来看,黄金仍然不被视为主流资产。我们认为该行业有增长的空间,而通过电子/移动平台交易黄金可能会继续增长。

另一方面,我们预期近四分之一的新金矿项目需要金价超出1100美元/盎司才能盈利,由于2013-2015年金价的持续走低,令黄金矿山经营困难,很多矿山项目关闭,未来矿山供应或出现赤字,我们看涨长期金价,从黄金投资角度看,1150美元/盎司以下是一个非常好的买进时机。

基于上述因素的综合考虑,对2017年黄金价格,我们维持乐观。预计2017年黄金均价较当前水平会有一定程度的小涨,未来12个月金价均价将在1230美元/盎司水平。

按照惯例,一季度往往是美国经济表现最差的时候,加上通货膨胀预期、政治风险及实物需求刺激,2017年第一季度现货黄金将由2016年四季度低位开始反弹,预计均价为1200美元/盎司,其中3月美联储能否加息或是短时抑制金价的要素;二季度法国大选等政治因素将提振金价,均价或维持在1250美/盎司以上;三、四季度包括德国大选、美联储加息、需求等因素仍将主导金价运行,预计均价将围绕在1240美元/盎司区域,2017年金价整体仍将维持高波动,波动区间将介于1000-1500美元/盎司,后市金价波动的关键支撑阻力位包括1000/1050/1080/1100/1125/1145/1170/1196/1210/1245/1280/1305/1340/1375/1430/1480美元/盎司。

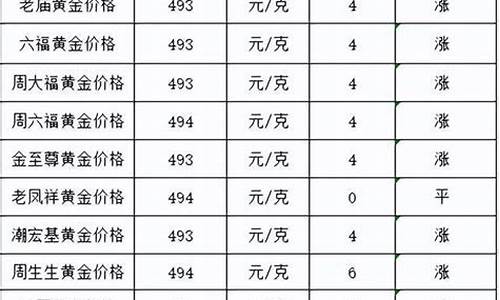

首饰黄金的价格在340元左右,交易价回落在260元左右徘徊,投资黄金是280左右。黄金回收是263元

买涨不买跌,的确有机构叫美联储,主要看伯南特的讲话了

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。